Можно ли корректировать реализацию следующими периодами. Корректировка реализации прошлого периода в текущем

На практике нередки случаи, когда после реализации товаров (работ, услуг, имущественных прав) изменяется их стоимость. Например, по согласованию сторон предоставляется скидка в виде уменьшения цены ранее реализованных товаров (работ, услуг, имущественных прав). В таком случае стороны должны корректировать налоговые обязательства по НДС, а продавцу следует выставить покупателю корректировочные счета-фактуры. В предлагаемой статье специалисты 1С:ИТС на конкретном примере разбирают порядок отражения в программе "1С:Бухгалтерия 8" (ред. 2.0) корректировки реализации при ретроспективной скидке.

Пример

|

|

Единый корректировочный счет-фактура

Согласно изменениям, внесенным в пункт 5.2 статьи 169 НК РФ Федеральным законом от 05.04.2013 № 39-ФЗ и вступившим в силу с 1 июля 2013 года: «Налогоплательщик вправе составить единый корректировочный счет-фактуру на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, указанных в двух и более счетах-фактурах, составленных этим налогоплательщиком ранее» . При этом специальный порядок заполнения такого единого корректировочного счета-фактуры и особенности его регистрации в журнале учета полученных и выставленных счетов-фактур, в книге продаж и книге покупок не установлены.

Отражение расчетов у продавца при корректировке реализации в сторону уменьшения и выставлении единого корректировочного счета-фактуры в «1С:Бухгалтерии 8» рассмотрим на примере.

Пример

|

Организация ЗАО «ТФ-Мега» (поставщик) заключила с ООО

«Торговый дом» (покупатель) договор на поставку товара. Обе организации

применяют общую систему налогообложения и являются плательщиками НДС. |

В соответствии с условиями примера ниже приводится порядок отражения продавцом следующих учетных операций:

- регистрация операции корректировки продажи товаров;

- составление единого корректировочного счета-фактуры на реализованные ранее товары;

- регистрация единого корректировочного счета-фактуры в книге покупок.

Регистрация операции повторной корректировки продажи товаров

Для отражения в программе «1С:Бухгалтерия 8» (ред. 2.0) корректировки в сторону уменьшения стоимости всех ранее реализованных товаров нужно в отношении каждой операции реализации воспользоваться документом Корректировка реализации с видом операции . Создать документ корректировки можно на основании ранее проведенного документа Реализация товаров и услуг (рис. 1).

Рис. 1

Аналогичным образом формируется документ Корректировка реализации с видом операции Корректировка по согласованию сторон в отношении реализации, проведенной 25 марта и 25 мая 2013 года

При проведении документов Корректировка реализации с видом операции Корректировка по согласованию сторон вносятся приходные записи в регистр накопления НДС предъявленный (рис. 2). Данные регистра НДС предъявленный в дальнейшем будут учитываться при формировании записей книги покупок.

Рис. 2

Составление единого корректировочного счета-фактуры на реализованные товары

Единый корректировочный счет-фактура на все операции корректировки создается через поле Ввести счет-фактуру в нижней части формы документа Корректировка реализации с видом операции Корректировка по согласованию сторон . В новом корректировочном счете-фактуре в качестве документа-основания будет указан тот документ корректировки, через поле которого был создан корректировочный счет-фактура (рис. 3).

Рис. 3

Для создания единого корректировочного счета-фактуры к нескольким операциям корректировки, т. е. к нескольким ранее выставленным счетам-фактурам, необходимо через кнопку Добавить внести сведения обо всех учитываемых для формирования корректировочного счета-фактуры документах корректировки.

Номер и дата всех корректируемых счетов-фактур буду заполнены автоматически.

При проведении документа Счет-фактура выданный в регистр Журнал учета счетов-фактур вводятся записи для Журнала учета полученных и выставленных счетов-фактур , содержащие, в частности, информацию о номере, дате и сумме корректировки.

По кнопке Счет-фактура можно просмотреть составленный единый корректировочный счет-фактуру и распечатать его.

При формировании Журнала учета полученных и выставленных счетов-фактур за III квартал 2013 года (меню Продажи -> Ведение книги продаж -> Журнал учета счетов-фактур по Постановлению № 1137 ) в части 1 журнала учета Выставленные счета-фактуры отражается соответствующая запись о регистрации выставленного единого корректировочного счета-фактуры.

В качестве сведений о первоначальных (корректируемых) счетах-фактурах в графе 5 «Номер счета-фактуры» и графе 6 «Дата составления счета-фактуры» указываются соответствующие показатели счетов-фактур, выставленных при отгрузке товаров.

В Правилах ведения журнала учета полученных и выставленных счетов-фактур, утв. Постановлением Правительства РФ от 26.12.2011 № 1137 (далее - Постановление № 1137), порядок регистрации единых корректировочных счетов не установлен.

Поэтому для соблюдения всех требований к порядку отражения в графах журнала учета сведений о корректируемых счетах-фактурах (до внесения уточнений в Постановление № 1137 или до выхода соответствующих разъяснений) единый корректировочный счет-фактура регистрируется в журнале учета столько раз, сколько счетов-фактур он скорректировал (см. рис. 4).

Рис. 4

Регистрация единого корректировочного счета-фактуры в книге покупок

Единый корректировочный счет-фактура, составленный продавцом при уменьшении стоимости ранее отгруженных товаров, регистрируется в книге покупок в том налоговом периоде, в котором согласованы изменения стоимости.

Регистрация единого корректировочного счета-фактуры в книге покупок производится с помощью документа (меню Покупки -> Ведение книги покупок -> Формирование записей книги покупок ) по кнопке Добавить .

Для заполнения документа по данным подсистемы НДС пользователям рекомендуется использовать команду Заполнить .

Данные о корректировочных счетах-фактурах, составленных продавцом при уменьшении стоимости реализации, подлежащие регистрации в книге покупок в текущем налоговом периоде, отражаются на закладке Вычет НДС по уменьшению стоимости реализации .

Для присвоения номера документ записывается в информационную базу.

При проведении документа Формирование записей книги покупок формируется бухгалтерская проводка по дебету счета 68.02 и кредиту счета 19.09, отражающая вычет налога на добавленную стоимость, излишне начисленного ранее.

Для целей налогового учета по налогу на прибыль организаций вычет НДС не отражается.

В регистр НДС Покупки вводится запись для книги покупок, отражающая предъявленный к вычету НДС.

На основании записи регистра НДС Покупки составляется отчет Книга покупок (меню Покупка -> Ведение книги покупок -> Книга покупок по Постановлению № 1137 ) и заполняется налоговая декларация по НДС.

В Правилах ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 № 1137, порядок регистрации единых корректировочных счетов-фактур не установлен.

Поэтому для соблюдения всех требований к порядку отражения в графах книги покупок сведений о корректируемых счетах-фактурах (до внесения уточнений в Постановление Правительства РФ от 26.12.2011 № 1137 или до выхода соответствующих разъяснений следите за новостями) единый корректировочный счет-фактура регистрируется в книге покупок на соответствующие суммы столько раз, сколько счетов-фактур (реализаций) он скорректировал.

Также при проведении документа вносится расходная запись в регистр НДС предъявленный с событием Предъявлен НДС к вычету на сумму НДС, включенную в книгу покупок.

Важно! Если бухгалтер планирует внести корректировки в прошлый период и налог не занижен, то корректировка налоговых данных в 1С 8.3 производится вручную.

Рассмотрим пример.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при предоставлении услуг связи за декабрь 2015 года, сумма затрат была превышена на 30 600 руб.

Было оформлено документом Поступление (акты, накладные) из раздела Покупки. Также сразу был зарегистрирован счёт-фактура:

Также был выставлен счёт-фактура:

и был принят НДС к вычету:

На данное поступление был оформлен корректирующий документ .

Важно определить причину корректировки (вид операции):

- Исправление собственной ошибки – если допущена техническая ошибка, но первичные документы правильные.

- Исправление первичных документов – если соответствие товаров/услуг и прочего не совпадает с первичными документами, техническая ошибка в документах поставщика.

Рассмотрим данный пример при двух этих ситуациях.

Собственная ошибка

В данном случае допущена техническая ошибка в сумме бухгалтером, поэтому выбираем Исправление собственной ошибки:

При редактировании документа прошлого периода в поле Статья прочих доходов и расходов устанавливаются Исправительные записи по операциям прошлых лет. Это статья доходов/расходов с видом статьи Прибыль (убыток) прошлых лет:

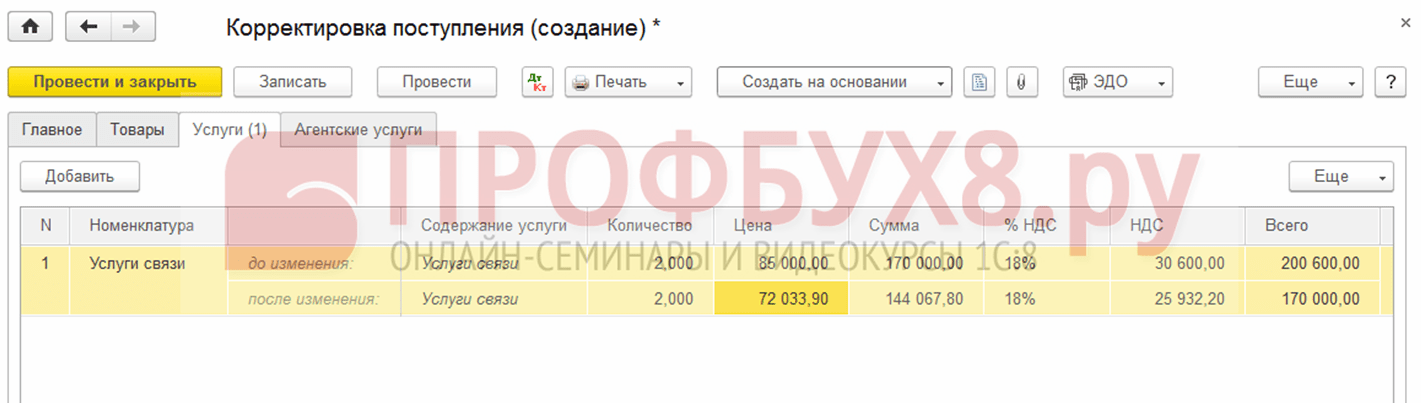

На закладке Услуги заносим новые данные:

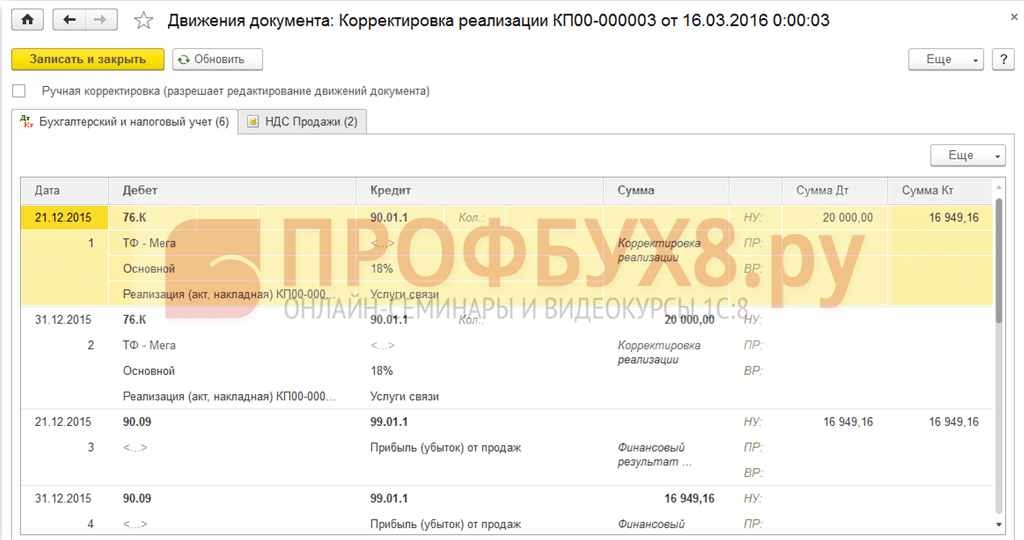

При проведении документ формирует сторнирующие проводки в сторону уменьшения, если окончательная сумма меньше исправленной. И дополнительные проводки на недостающую сумму при обратной ситуации:

Помимо этого, при корректировке прошлого периода в 1С 8.3 создаются корректировочные проводки прибыли (убытка):

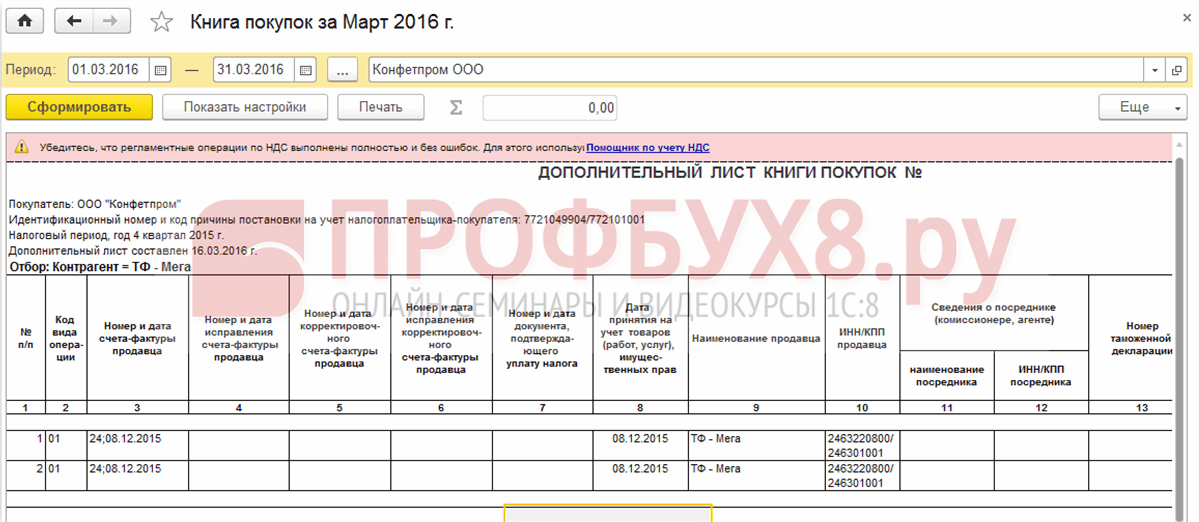

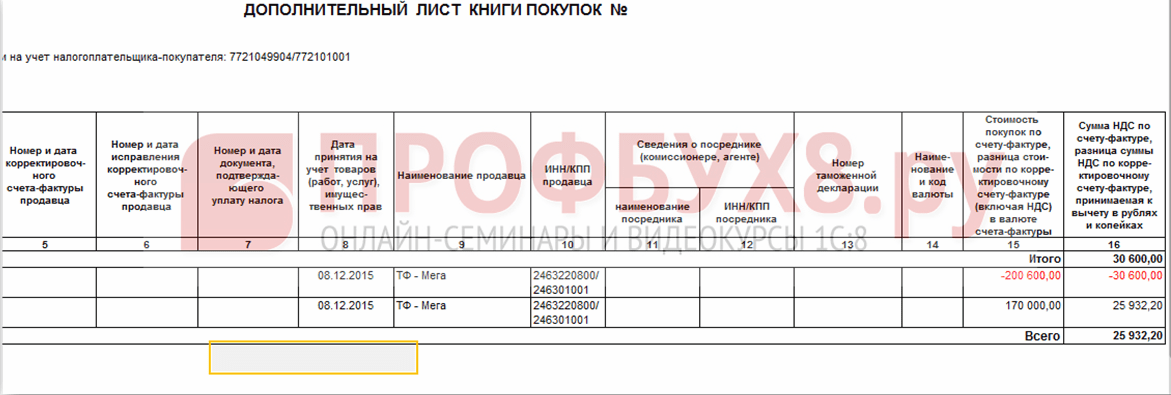

В Книге покупок отображается скорректированная сумма НДС:

После исправления прошлого периода в 1С 8.3 необходимо сделать за прошлый год в разделе Операции – Закрытие месяца в декабре.

Как исправить ошибку, если забыли внести расходную накладную, как учитывать «забытые» неучтенные документы в части налогового учета при расчете налога на прибыль в 1С 8.3 читайте в

Техническая ошибка в документах поставщика

При допущенной ошибке поставщика Вид операции устанавливаем Исправление в первичных документах. Указываем номер исправления как для поступления, так и для счёта-фактуры:

На закладке Услуги указываем правильное значения:

Документ делает аналогичные проводки с исправлением собственной ошибкой по корректировке прошлого периода. Также можно распечатать исправленные печатные документы.

Товарную накладную:

Счет-фактуру:

Для отражения исправленного счёта-фактуры в Книге покупок необходимо создать документ Формирование записей книги покупок из раздела Операции, выбрав Регламентные операции по НДС:

Помимо основного листа в Книге покупок:

Исправление также отражается в дополнительном листе:

Корректировка реализации прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при реализации услуг связи за декабрь 2015 года, сумма доходов была занижена на 20 000 руб.

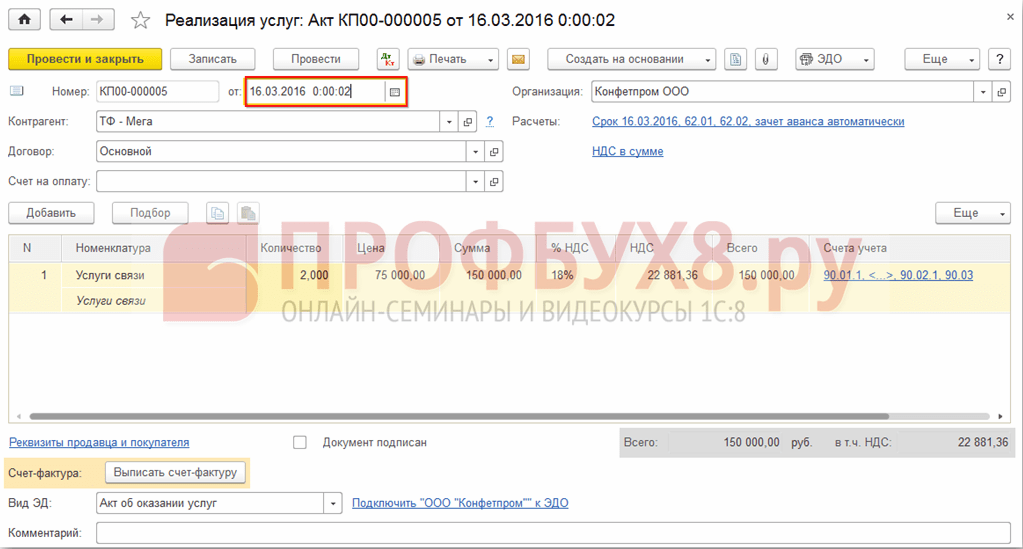

Была оформлена документом Реализация (акты, накладные) из раздела Продажи. Также сразу был зарегистрирован счёт-фактура:

На данную реализацию был оформлен корректирующий документ Корректировка реализации. Вид операции при технической ошибке выбирается Исправление в первичных документах. На закладке Услуги необходимо внести корректирующие изменения:

Также необходимо выставить исправленный счёт-фактуру:

В движениях отражаются корректирующие проводки:

Исправленная реализация отражается в дополнительном листе Книги продаж. Для её формирования необходимо перейти на страницу Продажи – Книга продаж:

Как исправить ошибку в документах поступления или отгрузки, которая задевает первичные документы, а также специальные регистры налогового учёта рассмотрено в следующей .

Аннулирование ошибочно занесённого документа

Бывают ситуации, когда ошибочно занесён документ, например, создан .

Например, общество «Конфетпром» в марте обнаружило несуществующий документ поступления услуг связи за декабрь 2015 года.

Производится ручной операцией Сторно-операцией в Операции, введённые вручную из раздела Операции.

В поле Сторнирующий документ выбрать ошибочно введённый документ. Данный сторно документ сторнирует все проводки, а также начисление НДС:

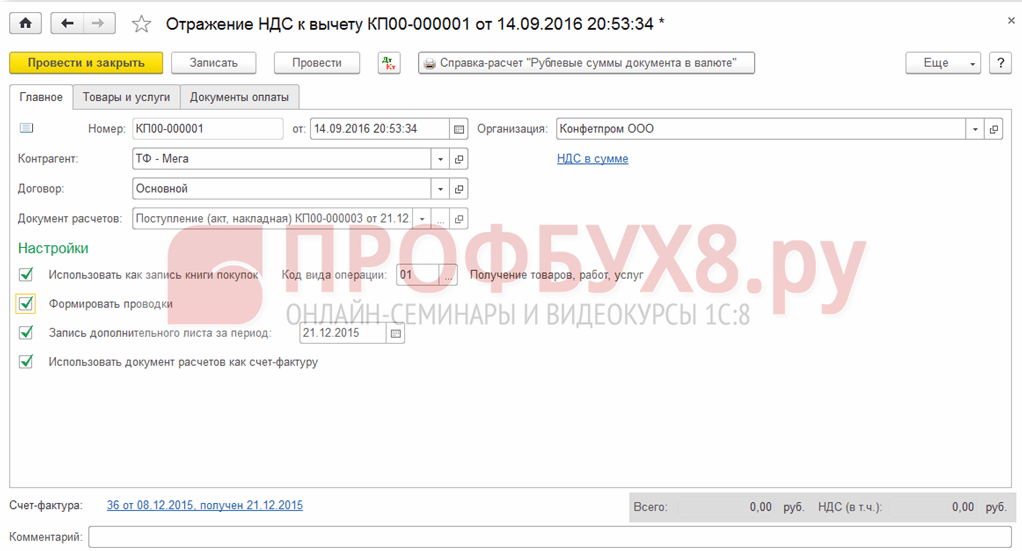

Для занесения сторно операции в Книгу покупок необходимо создать Отражение НДС к вычету из страницы Операции:

- В документе необходимо установить все галочки;

- Обязательно указать дату записи дополнительного листа:

На закладке Товары и услуги:

- Заполнить данные из расчётного документа и установить отрицательную сумму;

- Проконтролировать, чтобы в поле Событие было установлено значение Предъявлен НДС к вычету:

Проверить правильно ли отражено аннулирование ошибочного документа можно в Книге покупок – раздел Покупки:

Как отразить реализацию прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило неотражённую реализацию услуг связи за декабрь 2015 года.

Для отражения забытого документа реализации в 1С 8.3 формируем Реализация (акты, накладные) на дату нахождения ошибки. В нашем случае март, а не декабрь:

В документе счёт-фактура указываем дату исправления (март) и эта же дата указывается в Выставлен (передан контрагенту):

Для отражения НДС в прошлом периоде необходимо установить галочку Ручная корректировка и исправить в регистре НДС Продажи:

- Запись дополнительного листа – установить Да;

- Корректируемый период – установить дату изначального документа. В нашем случае декабрь:

Совсем недавно, начиная с версии 3.0.43.50, в программе 1С:Бухгалтерия 8 редакция 3.0 в документ «Корректировка поступления» разработчиками добавлен новый вид операции Исправление собственной ошибки. Теперь документ позволяет не только регистрировать полученные от поставщика исправленные или корректировочные счета-фактуры и производить соответствующую корректировку в учете, но и исправлять допущенные работниками бухгалтерии технические ошибки. В данной статье мы на конкретном примере подробно рассмотрим, как можно исправить в бухгалтерском учете и в целях налогообложения ошибку, совершенную при вводе в программу сведений из первичного документа.

Напомню, для того, чтобы в программе можно было пользоваться документами Корректировка поступления и Корректировка реализации, необходимо в настройках функциональности программы на закладке Торговля включить флажок Исправительные и корректировочные документы.

Рассмотрим пример

Организация «Рассвет» применяет общий режим налогообложения – метод начисления и Положение по бухгалтерскому учету (ПБУ) 18/02 «Учет расчетов по налогу на прибыль организаций». Организация является плательщиком НДС.

В январе 2016 года при вводе в программу первичного документа, предъявленного сторонней организацией акта об оказании услуг, бухгалтер-операционист допустил две ошибки. Во-первых, указал неверную стоимость услуги, а во-вторых, при регистрации полученного от поставщика счета-фактуры, ошибся в указании его номера. Полученный от поставщика акт об оказании услуг регистрируется в программе с помощью документа Поступление с видом операции Услуги. В графе «Сумма» табличной части документа вместо правильных 6 000 рублей было указано 5 000 рублей.

Полученный счет-фактура регистрируется в «подвале» документа путем указания его номера и даты. Вместо «настоящего» номера 7 был указан номер 1.

Расходы на приобретенную услугу в бухгалтерском учете относятся к общехозяйственным расходам (счет учета 26). Документ Поступление с вышеперечисленными ошибками и результат его проведения представлены на Рис. 1.

При проведении документ в бухгалтерском учете и в целях налогообложения прибыли учел стоимость услуг без НДС по дебету счета 26 «Общехозяйственные расходы», выделил по дебиту счета 19.04 «НДС по приобретенным услугам» сумму предъявленного поставщиком НДС в корреспонденции с кредитом счета 60.01 «Расчеты с поставщиками и подрядчиками». Также документ сформировал запись в регистр накопления НДС предъявленный, который является основанием для формирования записей в книгу покупок.

Следовательно, в результате допущенной ошибки при указании стоимости услуги в бухгалтерском учете и в целях налогообложения прибыли занижена сумма расходов, занижена сумма предъявленного НДС и занижена задолженность перед поставщиком.

Документ Счет-фактура полученный формируется в программе на основании документа Поступление и, как следствие, содержит неправильные сумму и сумму НДС.

Сформированный с неправильным номером документ Счет-фактура полученный приведен на Рис. 2.

В программе сумма НДС может приниматься к вычету либо с помощью регламентного документа Формирование записей книги покупок, либо непосредственно в документе Счет-фактура полученный, при включенном флажке Отразить вычет НДС в книге покупок датой получения.

Результат проведения документа Счет-фактура полученный приведен на Рис. 3.

Документ при проведении в бухгалтерском учете принял к вычету сумму НДС и сформировал запись в регистр НДС Покупки (в книгу покупок), соответственно, с заниженной суммой НДС и ошибочным номером счета-фактуры.

Книга покупок за первый квартал показана на Рис. 4.

Стоимость услуги была оплачена поставщику только в следующем квартале. Документ Платежное поручение был создан на основании ошибочного документа Поступление.

Проводка соответствующего документа Списание с расчетного счета, созданного при получении выписки с расчетного счета, показана на Рис. 5.

Наконец, в результате проведенной с поставщиком сверки взаиморасчетов, во втором квартале данная ошибка была обнаружена. Отчетность по НДС за первый квартал на данный момент уже была сдана.

Давайте вначале вспомним, как должна исправляться такая ошибка в бухгалтерском и налоговом учете.

В соответствии с п. 5 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

В соответствии с п. 1 ст. 54 НК РФ, при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения).

Правда из этого правила есть исключения. В соответствии с тем же самым пунктом НК РФ, налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, когда допущенные ошибки (искажения) привели к излишней уплате налога.

Как мы уже говорили, в результате допущенной ошибки, была занижена сумма расходов. Следовательно, в целях налогообложения прибыли, была завышена налогооблагаемая база (прибыль) и, соответственно, это привело к излишней уплате налога. Поэтому исправления в целях налогообложения прибыли можно произвести в текущем отчетном периоде, как и в бухгалтерском учете.

А вот для того, чтобы разобраться, как нам поступить с НДС, мы обратимся к Постановлению Правительства Российской Федерации № 1137 от 26.12.2011 года. В соответствии с п. 4 Правил ведения книги покупок, при необходимости внесения изменений в книгу покупок (после окончания текущего налогового периода) аннулирование записи по счету-фактуре, корректировочному счету-фактуре производится в дополнительном листе книги покупок за налоговый период, в котором были зарегистрированы счет-фактура, корректировочный счет-фактура, до внесения в них исправлений.

Для исправления описанной нами ошибки мы воспользуемся документом Корректировка поступления и в качестве вида операции выберем Исправление собственной ошибки.

На закладке Главное необходимо выбрать основание – это тот документ поступления, в котором допущена ошибка, который мы будем корректировать (в нашем случае это документ Поступление (акт, накладная) № 1 от 11.01.2016 г.). Чуть ниже, при выборе основания, автоматически отражается ссылка на исправляемый документ Счет-фактура полученный и его реквизиты.

Нам необходимо исправить входящий номер (новое значение равняется 7). На данной закладке можно выбрать, где будет отражаться корректировка: только в учете НДС или во всех разделах учета (мы хотим внести исправления в бухгалтерский учет, в учет по налогу на прибыль и в учет НДС). Также можно выбрать счета для отражения доходов и расходов.

Заполненная закладка Главное документа Корректировка поступления представлена на Рис. 6.

Если для исправления ошибки, необходимо исправлять какие-то суммовые показатели, то тогда могут понадобиться закладки: Товары, Услуги, Агентские услуга.

Так как в нашем примере ошибка допущена при вводе в программу акта об оказании услуг, мы воспользуемся закладкой Услуги и укажем правильную цену – 6 000 рублей.

Закладка Услуги документа Корректировка поступления представлена на Рис. 7.

При проведении документ в бухгалтерском учете сторнирует ошибочную проводку по вычету НДС (Дт 68.02 - Кт 19.04) на сумму 900 рублей и сформирует правильную проводку на сумму 1 080 рублей. Дополнительно выделит по дебету счета 19.04 недостающую сумму предъявленного поставщиком НДС (180 рублей), увеличит по дебету счета 26 «Общехозяйственные расходы» в бухгалтерском и налоговом учете сумму расходов на услугу (1 000 рублей) и, соответственно, увеличит по кредиту счета 60.01 сумму задолженности поставщику (1 180 рублей).

Проводки документа Корректировка поступления представлены на Рис. 8.

Кроме проводок в бухгалтерском и налоговом учете документ сформирует записи в регистрах накопления по НДС.

В регистре НДС предъявленный (суммы НДС, предъявленные поставщиками) будет зафиксирован приход на правильную сумму НДС, и, так как эта сумма НДС непосредственно документом регистрируется в книге покупок, сразу же будет отражен ее расход.

В регистре НДС Покупки будут сформированы две записи. Первая запись - это сторно не правомерно принятой к вычету суммы НДС с ошибочным номером счета-фактуры. А вторая запись - это вычет правильной суммы НДС по счету-фактуре с правильными реквизитами. Так как исправления вносятся в прошлый налоговый период по НДС, в сформированных записях будет проставлен признак дополнительного листа и прописан соответствующий корректируемый период.

Сформированные документом Корректировка поступления записи в регистры накопления представлены на Рис. 9.

Также при проведении документа в программе будет создан (зарегистрирован) новый документ Счет-фактура полученный с пояснением «исправление собственной ошибки» (смотри Рис. 6). Данный документ можно просмотреть в списке документов Счет-фактура полученный. Ошибочный и исправленный документы показаны на Рис. 10.

Форма исправленного документа Счет-фактура полученный содержит дату исправления и ссылку на исправляемый документ. Также в форме документа присутствуют значения реквизитов полученного от поставщика счета-фактуры до исправления ошибки и после ее исправления (Рис. 11).

Давайте, для проверки корректности наших действий, сформируем книгу покупок за первый квартал – налоговый период, в котором была допущена ошибка.

В формируемом нами отчете укажем нужный период. В настройках отчета включим флажок «Формировать дополнительные листы» и укажем вариант формирования – за текущий период.

Настройки отчета Книга покупок показаны на Рис. 12.

Посмотрим дополнительный лист книги покупок.

Как и положено, в дополнительном листе указывается номер дополнительного листа, налоговый период и дата составления. В графе 16 табличной части приводится итоговая сумма НДС за налоговый период до составления дополнительного листа.

В дополнительном листе присутствуют, как мы и ожидали, две строки: сторно по счету-фактуре с ошибочными номером и суммами и исправленная запись с правильным номером счета-фактуры и правильными суммами.

Дополнительный лист книги покупок за первый квартал представлен на Рис. 13.

Нередко бывают ситуации, когда через некоторое время обнаруживаются ошибки во введенных ранее документах. В таких случаях требуется скорректировать документ.

Многие заходят в документ «задним числом», исправляют его и перепроводят. Такой способ исправления собственных ошибок может привести к серьезным ошибкам и последствиям. Кроме того, часто необходимо просто зафиксировать расхождение данных для дальнейших разбирательств с поставщиком.

Правильно делать такие изменения с помощью документов 1С «Корректировка поступления» и «Корректировка реализации». Рассмотрим пошаговую инструкцию, как работать с ними в 1С 8.3

Пример оформления корректировки поступления в сторону уменьшения

Например, возьмем документ «Поступление (акты, накладные)». Корректировка реализации в 1С 8.3 абсолютно аналогична поступлению. Допустим, два месяца назад мы оформили документ, где приходуем некий товар на сумму 8 997,76 руб.

После прихода начинаем товар продавать.

Через некоторое время мы обнаружили ошибку в документе поступления. Цена должна быть другой, например, 223 руб. Сумма, соответственно, 9 143 руб.

Возникают расхождения:

- во взаиморасчетах;

- в учете НДС.

Для фиксации и исправления данной ситуации существует документ «Корректировка поступления».

Корректировка может быть двух видов:

Получите 267 видеоуроков по 1С бесплатно:

- Исправление в первичных документах.

- Корректировка по согласованию сторон.

Различия заключаются в том, что в первом случае мы просто корректируем свою ошибку, найденную в первичном документе. При этом для редактирования доступны все колонки табличной части. Можно .

При корректировке по согласованию сторон, то есть когда стороны договорились, что условия поставки меняются (изменяется цена или количество), колонку со ставкой НДС отредактировать нельзя. Но можно установить флажок « » и так же создать исправленную счет фактуру в 1С 8.3.

Пример корректировки поступления за прошлый период в сторону уменьшения:

Кроме того, имеется возможность выбрать, где будет отражена корректировка:

- во всех разделах учета;

- только в учете НДС;

- только в печатной форме (при исправлении первичного документа).

Посмотрим проводки, которые создал документ корректировки в 1С:

Как видно, документ корректирует разницу по 60.01 счету и по НДС (счет 19.03). При этом, если после изменения сумма уменьшается, НДС сторнируется, а 60-й счет проводится по дебету.

При выявлении искажений в первичных документах по отгруженным (реализованным) товарам (работ, услуг) в прошлых периодах требует уточнения бухгалтерского и налогового учета. Операции по изменению реализации прошлых периодов в меньшую сторону должны быть отражены согласно нормам бухгалтерского учета, с отражением на соответствующих счетах и согласно ст. 54 Налогового законодательства РФ в налоговом учете по достоверному исчислению налогооблагаемой базы.

Случаи, которые приводят к уменьшению суммы реализации:

- изменение договорных условий, по предыдущим поставкам;

- поставщик установил бонусы для покупателя за большой объем закупок;

- изменилась стоимость товара;

- установлена пересортица товара, с связи с чем изменилась цена и количество отгруженной продукции;

- цена товара снижена за некачественный товар;

- по вине менеджера по продажам и т.д.

Уменьшение суммы реализации напрямую затронет сумму исчисленного налога на добавленную стоимость и соответственно должны быть откорректированы все хозяйственных операций, со сложившейся ситуацией в бухгалтерском учете, т.е. вся первичная документация требует изменения.

Документация, которая требуется при корректировке:

Новый счет на оплату;

Новый договор с измененными условиями

Составленный акт на выявленную пересортицу товара и т.д.

На практическом примере рассмотрим оформление корректировки реализации прошлого периода на уменьшение суммы.

Пример

ООО «Строймастер» 17.12.2017 был подписан акт о выполненных работ по ремонту здания на общую сумму 236 тыс. руб., в том числе НДС 36 тыс. руб. Оплата в полном объеме была произведена со счета компании ООО «Строймастер» на счет подрядчика ООО «Элит» 21.12.2017. В марте 2018 года ООО «Строймастер» провел независимую экспертизу на проверку качества выполненных работ подрядчиком по текущему ремонту здания. В результате проведенной экспертизы были выявлены факты некачественно выполненной работы, а оплата по договору была произведена в полном объеме. Сумма перечисленных денежных средств за участок, где было обнаружены экспертизой недостатки составила 18 тыс. руб., в том числе НДС 2, 75 тыс. руб. ООО «Строймастер» в адрес подрядной организации ООО «Элит» письмо с претензией, результатами экспертизы и соответственно с дополнительно составленным договором на оказание услуг по ремонту на уменьшение суммы по основному договору с просьбой о возврате денежных средств. В апреле 2018 г. ООО «Элит», согласившись с с предоставленной претензией, произвело возврат денежных средств заказчику.

В бухгалтерском учете заказчика ООО «Строймастер» корректировка суммы отобразиться следующим образом:

За «декабрь» 2017 г.

«Дебет»-20 «Кредет»-60 - 200 тыс. руб. – это расходы по ремонту, которые включаются в себестоимость готовой продукции;

«Дебет»-19 «Кредет»-60 – 36 тыс. руб. сумма «налога на добавленную стоимость»;

«Дебет»-68 «Кредет»-19 – 36 тыс. руб. сумма «налога на добавленную стоимость» для принятия к вычету;

«Дебет»-60 «Кредет»-51 – 236 тыс. руб., сумма оплаты подрядчику за выполненную работу по текущему ремонту.

За «апрель» 2018 г.

«Дебет»-76 «Кредет»-91.1 – 15,25 тыс. руб., это сумма полученного прочего дохода;

«Дебет»-76 «Кредет»-68 – 2,75 тыс. руб., сумма восстановленного «налога на добавленную стоимость», по работам которые выполнены некачественно;

«Дебет»-51 «Кредет»-76 – 18 тыс. руб. сумма возврата денежных средств заказчику ООО «Строймастер» от подрядчика ООО «Элит».

В подрядной организации ООО «Элит» бухгалтерский учет будет выглядеть следующим образом:

За «декабрь» 2017 г.

«Дебет»-62 «Кредет»-90.1 - 236 тыс. руб. – это выручка за выполненные ремонтные работы;

«Дебет»-90.3 «Кредет»-68 – 36 тыс. руб. сумма «налога на добавленную стоимость» по реализованным работам;

«Дебет»-51 «Кредет»-62 – 236 тыс. руб., сумма полученной оплаты подрядчику за выполненную работу по текущему ремонту.

За «апрель» 2018 г.

После результатов независимой экспертизы и подписанного дополнительного соглашения подрядчиком и заказчиком в бухгалтерский учет будут занесены следующие записи:

«Дебет»-91.2 «Кредет»-62 – 15,25 тыс. руб., это сумма реализации, которая была уменьшена по итогам проведенной экспертизы;

«Дебет»-68 «Кредет»-62– 2,75 тыс. руб., сумма «налога на добавленную стоимость», к уменьшению, по работам которые выполнены некачественно;

«Дебет»-62 «Кредет»-51 – 18 тыс. руб. сумма возврата денежных средств заказчику ООО «Строймастер» от подрядчика ООО «Элит».

Исправление (уточнение) налогового учета в связи, с выявленными ошибками

Согласно абзац 2 п. 1 ст. 54 Налогового кодекса Российской Федерации при выявлении неточностей (искажений) в исчислении суммы налога, которые относятся к прошлым периодам, а факты искажения были выявлены в текущем периоде, то в этом случае производится перерасчёт налоговых обязательств за соответствующий период, в котором были совершены или допущены ошибки (искажения).

При выявлении искажений в первичных документах по отгруженным (реализованным) товарам (работ, услуг) в прошлых периодах требует уточнения налогового учета и представление уточненных налоговых деклараций в налоговые органы согласно п. 1 ст. 81 Налогового кодекса РФ.

Налоговый учет у заказчика ООО «Строймастер»

В налоговой декларации по налогу на прибыль должны быть скорректированы расходы, так как сумма налоговой базы занижена и соответственно сумма налога к уплате тоже занижена. В уточненной декларации сумма налога на прибыль будет увеличена, которую необходимо будет доплатить.

Для представления корректирующей декларации по налогу на добавленную стоимость, необходимо:

- прежде всего вносятся изменения (уточнения) в книгу продаж (книгу покупок);

- на основании внесенных изменений формируется уточненная налоговая декларация по налогу на добавленную стоимость.

Согласно требованиям, Приказа ФНС России «О порядке преставления декларации по НДС» (абз. 3 п. 2 приложения № 2 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@), в состав уточненной декларации включаются следующие разделы декларации:

- Обязательно титульный лист бланка декларации, в котором указывается корректировочный номер декларации и период, за который представляются уточнения;

- Раздел 1, из которого сумма налога переносится в карточку расчета с бюджетом;

- Листы разделов и приложения к данным разделам, в которые были включены суммы операций по первичной декларации с необходимыми корректировками;

- Другие разделы и приложения к ним, если скорректированные суммы повлияли на исчисление налоговой база по налогу на добавленную стоимость.

Налоговый учет у подрядчика ООО «Элит»

В налоговой декларации по налогу на прибыль должны быть скорректированы расходы, так как сумма налоговой базы завышена и соответственно сумма налога к уплате тоже завышена, которую необходимо будет заявить «к уменьшению» поэтому согласно абз. 3 п. 1 ст. 54 НК РФ ООО «Элит» проведет перерасчет налоговых обязательств «к уменьшению» за тот же самый отчетный налоговый период, в котором выявлено искажение.

В нашем примере - это апрель 2018 г. Представлять УНД за 2017г. нет обязанности, согласно разъяснениям Минфина России «абз. 2 п. 1 ст. 81, подп. 1 п. 2 ст. 265 НК РФ, письмо Минфина России от 23.03.2012 № 03-07-11/79».

Подрядчиком выставляется корректировочная счет-фактура в сторону уменьшения в 5-ти дневной срок, который считается со дня подписания документов (договора-соглашения) и принимается излишне начисленный налог на добавленную стоимость к вычету «п. 3 ст. 168, п. 10 ст. 172 НК РФ, решение ВАС РФ от 11.01.2013 № 13825/12, п. 12 «Правило ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. постановлением № 1137 »